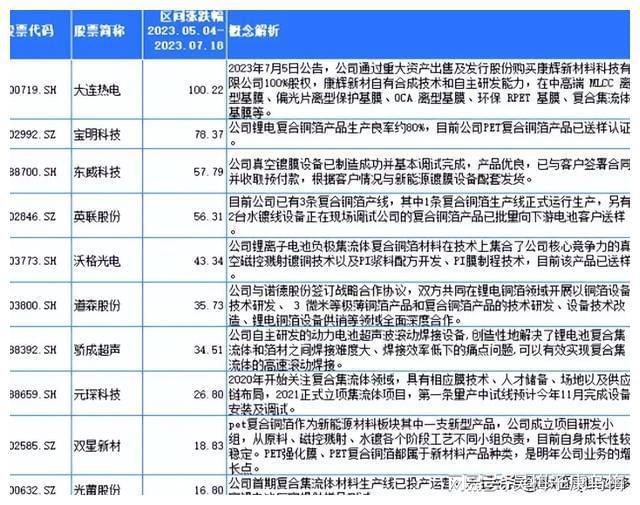

Kaiyun复合铜箔产业前景分析个股方面,近两个月中涨幅最大的是大连热电、宝明科技、东威科技、英联股份等,涨幅分别达100.22%、78.37%、57.79%、56.31%。

复合铜箔究竟是一个什么样的黑科技呢?有哪些具体的优势?市场规模又有多大?哪些公司又最受益呢?这里主要给大家介绍一下复合铜箔产业。

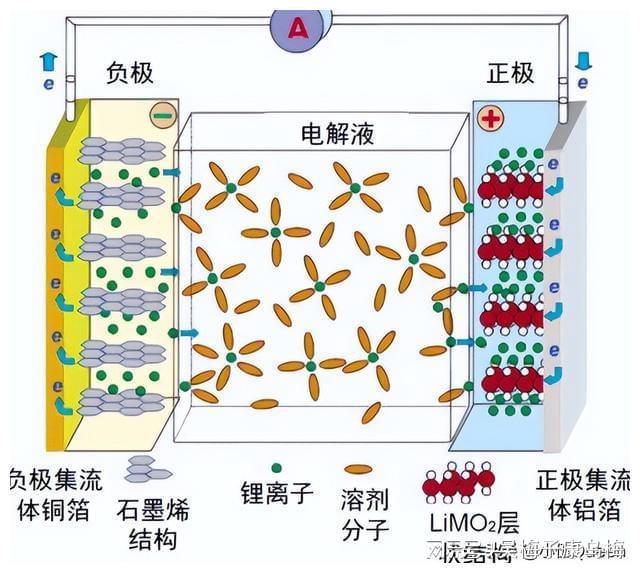

要了解铜箔,首先了解一下锂电池构造,一般锂离子电池,分为正极和负极,正极一般采用的是铝箔作为承载材料的集流体,负极采用的是铜箔作为集流体,所以说铜箔是影响锂电池性能的重要部件。

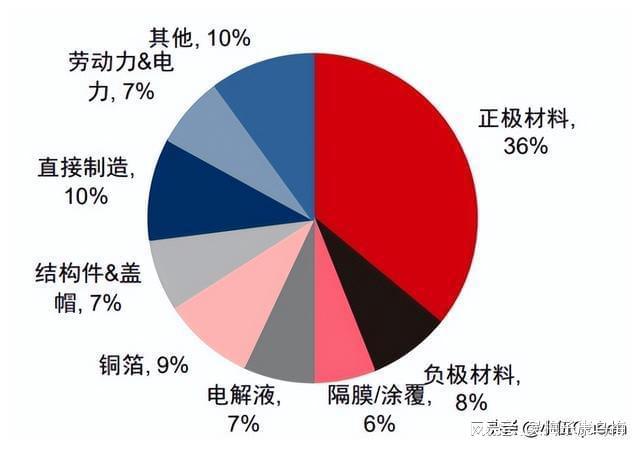

铜箔作为锂电池负极集流体,占据锂电池成本的9%,随着市场对于锂电池性能和成本的要求在不断的提高,希望能进一步提升电池的能量密度,减轻电池的重量,降低制造成本,厂商就把铜箔往轻薄化发展,来提升能量密度。

但是随着传统锂电铜箔的加工厚度逐渐到达极限,而锂电池能量密度提升受到了制约,目前作为动力电池材料的6-8μm铜箔在遭遇外力碰撞时,产生的毛刺较大,易产生内短路并引发热失控安全隐患,研制更加安全的新型集流体材料已成为未来发展的趋势,因此出现了复合铜箔。

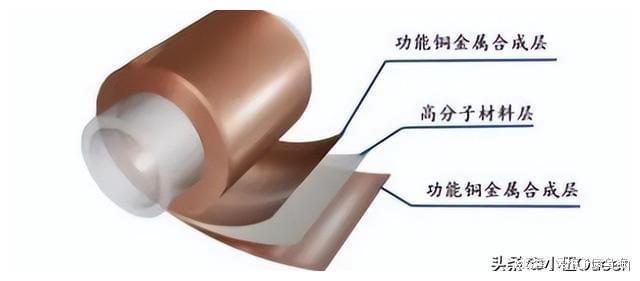

什么叫复合铜箔?复合铜箔是指在塑料、薄膜、PT等材质的表面上,采用磁控溅射、蒸镀、离子置换等方式,将铜均匀的镀在塑料薄膜表面,从而制作而成的新型材料。

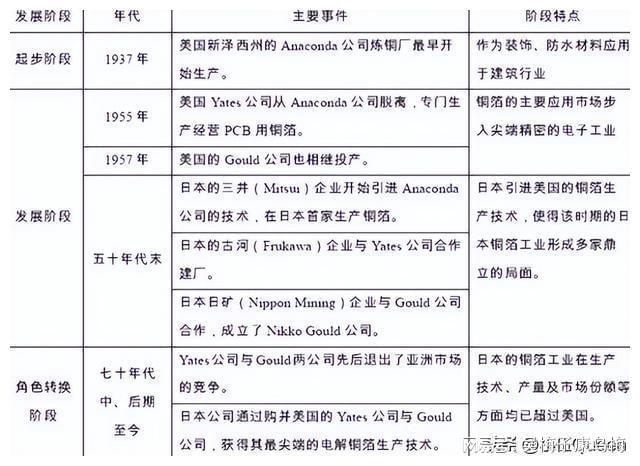

铜箔的发展历程可以追溯到1937年美国新泽西州的Anaconde制铜公司利用Edison专利原理及工艺途径,成功地开发出工业化生产的电镀铜箔产品,产品出来后大量地作为建材产品,用于建筑上防潮、装饰上。随后生产技术传入日本,铜箔生产得到进一步扩大,主要供应于覆铜箔板、PCB的生产。1960年后,中国的本溪合金厂、西北铜加工厂、上海冶炼厂依靠自己的开发技术,开创了中国PCB用电解铜箔业。

铜箔具有良好的导电性和机械加工性能,是锂电、电子领域的重要材料,受益于下游新能源汽车、储能、3C数码、小动力、电动工具等领域需求的快速增长,带动锂电铜箔市场需求快速提升。但是随着传统锂电铜箔的加工厚度逐渐到达极限,而锂电池能量密度提升受到了制约,目前作为动力电池材料的6-8μm铜箔在遭遇外力碰撞时,产生的毛刺较大,易产生内短路并引发热失控安全隐患,研制更加安全的新型集流体材料已成为未来发展的趋势,因此发展出了复合铜箔。

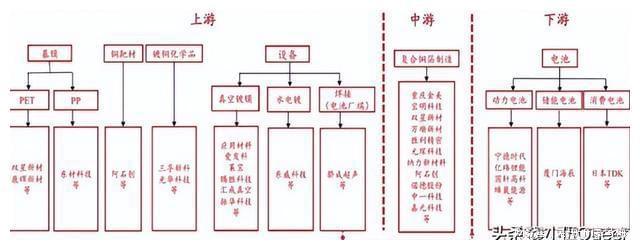

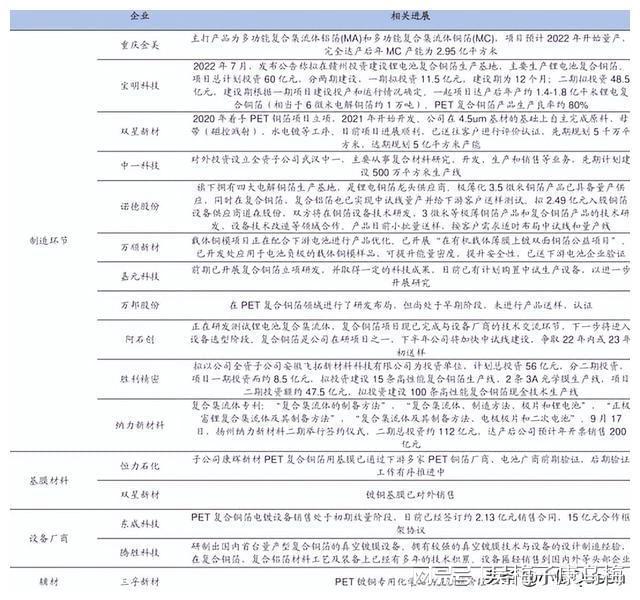

从产业链分解角度来看,复合铜箔产业链上游主要为相关设备、基膜和其他辅材,中游为复合铜箔生产厂商,下游为锂电池生产厂商。上游设备制造头部厂商卡位优势明显、基膜开始国产替代,其余辅材进展顺利;中游制造环节,传统电解铜箔厂商和转型厂商均有参与;下游电池厂商积极推进布局,产业化进展顺利。

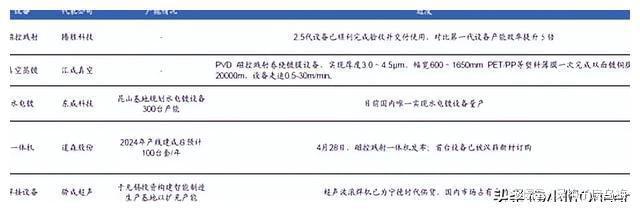

目前市场上复合铜箔制备的基本工艺主要分为物理相沉积、化学相沉积和水电镜,其中物理相沉积方法包括离子镀法、磁挖溅射法和直空蒸镀法,这三种工艺各有所长,都有不同的代表厂商。

复合铜箔制备方法主要有三种,一步法、两步法和三步法,这三种制备方法各有优劣,但综合效率和良品率考虑,两步法在行业内进展较快。

目前复合铜箔主流生产工艺未定,部分制造设备还处于0-1的阶段。从需求侧来看:下游电池厂商对复合铜箔试样积极性较高,对于复合铜箔设备的需求逐步落地;从供给侧来看: 复合铜箔设备正处于进口替代阶段。国产设备制造商正快速追赶外资制造商的步伐,产品竞争力大幅提升,有望实现复合铜箔制造设备的国产化替代。

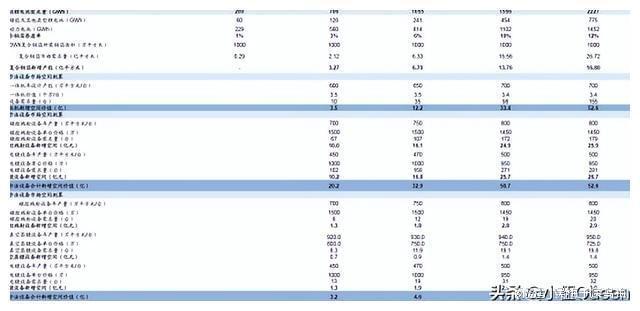

复合铜结需求提升有望拓宽上游复合铜箔设备市场空间,2025年超百亿设备空间。假设:1)复合铜箔一体机的渗透率逐年提升10%,单GWH复合铜箔所需面积为1000万平方米:2)两步法的市场渗透率逐年下降:3)三步法的市场渗透率缓慢提升并趋于稳定。在中性情形下,根据测算,至2025年,磁控溅射-蒸镀一体机的新增市场空间有望接近53亿元,两步法设备新增市场空间有望达到52.6亿元,而三步法设备新增市场空间预期为7.3亿元。

复合铜箔设备细分市场格局迥异,腾胜科技、东威科技与骄成超声在各自领域具备优势地位,国产替代进口大势所趋。从制备方法层面:磁控溅射+水电镀的两步法是目前主流选择但一步法与三步法仍在快速迭代追赶,并未形成定局。

目前复合铜箔进入产业化量产前夕,部分厂商已进入验证阶段,产业启动信号明显。中游铜箔厂商稳步扩建产能,积极推动复合集流体的研发与送样验证。目前生产复合铜箔的厂商主要分为传统锂电铜箔生产商及技术上具备共同性适合转型至复合铜箔领域的两类参与者,前者主要包括诺德股份、嘉元科技等,后者主要包括宝明科技、双星新材、阿石创等。

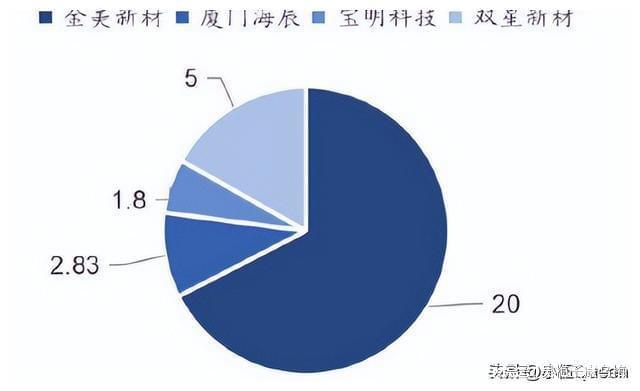

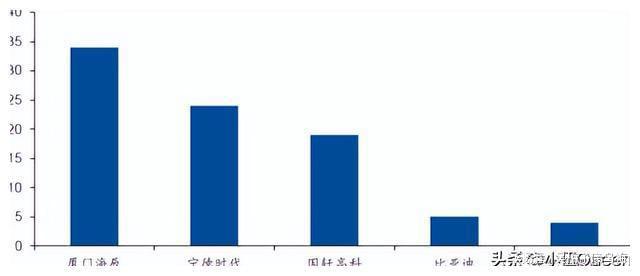

复合铜箔可应用于下游动力电池、储能以及消费电子的制造。1)动力电池领域,宁德时代、比亚迪、国轩高科、亿纬鲤能等多家动力电池厂积极推进复合集流体相关专利布局。其中宁德时代合计持有复合集流体相关专利24项,间接持股金美新材,并收到包括重庆金美在内多家复合铜箔厂商送样。比亚迪合计持有复合集流体相关专利5项,现积极测试验证下游厂商送样。国轩高科合计持有复合集流体相关专利19项。亿纬锂能合计持有流体相关专利4项;2)储能领域,厦门海辰在谋划布局复合集流体相关专利的同时进行复合铜箔产线的研发与建设,合计持有复合集流体相关专利34项,规划复合铜箔产线条。

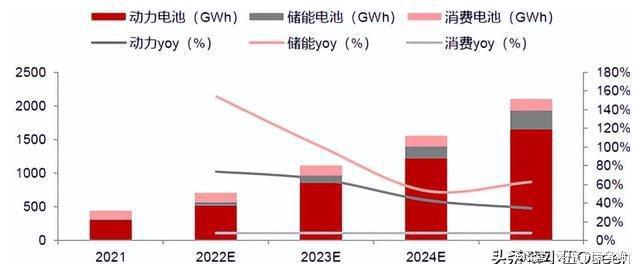

动力锂电池装机占比高、增量大,轻量化驱动下有望率先实现复合铜箔搭载应用。在双碳战略的指引下,(1)道路交通领域将实现全面电气化,动力电池将贡献全球锂电装机的最大增量,2022-2025共三年CAGR达47.19%;(2)以电化学储能为代表的功率型储能将在以可再生能源为主体的新型电力系统的构建和改造中发挥巨大作用,2022-2025共三年CAGR达70.95%。(3)消费锂电需求稳步增长。预计2025年全球锂电装机总量有望达到2104GWh,2022-2025共三年CAGR达43.69%。动力电池领域装机增量大、占比高,轻量化将率先驱动复合铜箔在该领域的规模化生产及应用,总体产能持续释放后会逐步向消费及储能锂电领域延伸。

锂电池开启扩产狂潮,锂电铜箔需求空间广阔。据起点研究不完全统计,截至2022年9月,全球主要电池厂商的产能规划已达 5.09TWh,电池铜箔作为锂电关键材料之一,未来有望随锂电池实际新增产能的释放而快速放量。

预计2025年,全球复合铜箔需求量达48.62亿㎡,2022-2025年CAGR为214.97%。伴随着新能源汽车市场的快速发展和新能源发电配储要求下新型储能装机需求的爆发,锂电池行业迎来广阔需求。假设2025年前复合铜箔应用集中体现在对动力电池领域对传统锂电铜箔的替代,预计到2025年,动力领域渗透率达23%,储能和消费领域渗透率达10%,对应复合铜箔需求量为48.62亿㎡,2023-2025年CAGR分别为214.97%。

全球PET铜箔需求测算(单位: GWh,%,亿㎡开云(中国)Kaiyun官方网站,万吨,台,元/m,元/吨,万元/台,亿元)

复合铜箔行业投资的优先级如下,设备厂商 基膜转型复合铜箔制造厂商 其他具有上下游整合能力以及进度领先企业 其他。

1)从设备端来看:磁控减射以及水电镀设备是复合铜箔生产中不可或缺的关键生产要素。其中,道森股份复合银箔设各研发项目进展较为顺利,预计今年一季度完成设备组装调试。东威科技为国内唯一实现复合铜箔水电镀设备量产企业,先入者优势明显;

2)从材料端来看,具有基膜生产经验和关键技术,能在良率改进的关键问题上进行攻关的厂商具有明显竞争优势,双星新材具备先发优势;

3)具有上下游整合能力以及进度领先的企业,若能解决复合铜箔的良率与成本的权衡问题,也将具有重大竞争优势。相关公司:宝明科技、英联股份、万顺新材、阿石创、重庆金美等。

宝明科技成立于2006年开云(中国)Kaiyun官方网站,2020年在深圳交易所上市,是一家专注于包括LED/CCFL背光源及触摸屏在内的新型平板显示器件研发、设计、生产和销售的公司。2021年公司设立子公司深圳新材料从事鲤电池开发(主要为锂电复合铜箔)。自主研发的PET铜箔可用于动力、储能、消费领域,2022年9月PET铜箔良率可达80%,2022年5月开始客户送样,比亚迪、亿纬、欣旺达等客户处于实验测试阶段,部分客户已经下达小批量订单。目前公司在积极布局PP路线并解决其铜层的附着力不佳的问题。

2022年7月7日公司公告拟投资60亿元(固定资产50亿元+流动资金10亿元),在赣州建设锂电池复合铜箔生产基地。其中,一期项目投资11.5亿元,二期拟投资48.5亿元,建设期1年。赣州一期项目达产后年产约1.5亿平米锂电复合铜箔(配套电池14-15GWh)建设周期约12月;2023年1月16日公司公告在拟在马鞍石投资62亿元建设复合铜箔基地。

公司成立于2004年,深耕电镀设备市场近20年,2021年登陆上交所科创板,坚持在高端精密仪器电镀设备及配套设备深耕,主要从事高端精密电镀设备及其配套设备的研发、设计、生产及销售。公司的垂直连续电镀设备市占率在50%以上,是目前国内唯一一家纯精密电镀设备及技术服务的科创板上市公司。公司以PCB电镀技术积累为依托,实现复合铜箔生产核心设备的自主生产,是全球唯一能够量产新能源镀膜设备(卷式水平膜材电镀设备)的厂商。

公司主要产品分为三大领域:1) 高端印制电路(PCB)电镀专用设备,市占率全球第一,2021年占据国内及全球20%及14.4%份额;2)五金表面处理专用设备;3)面向新能源动力电池负极材料专用设备及光伏领域专用设备的研发与制造。

复合铜箔是指在塑料、薄膜、PT等材质的表面上,采用磁控溅射、蒸镀、离子置换等方式,将铜均匀的镀在塑料薄膜表面,从而制作而成的新型材料。与传统铜箔相比,复合铜箔能够在源头上解决电芯爆炸起火的问题,作为新能源车一大卖点,并且复合铜箔的成本仅为传统铜箔的65%,复合集流体的重量比纯金属集流体降低了50%-80%,从而电池的能量密度能够提升5%-10%,整体上看替代传统铜箔具有显著优势。

复合铜箔的产业链上游主要为相关设备、基膜和其他辅材,中游为复合铜箔生产厂商,下游为锂电池生产厂商。上游设备是降本的瓶颈,产业化的关键,2025年市场空间超100亿元,制造头部厂商卡位优势明显、基膜开始国产替代,其余辅材进展顺利;中游制造环节,处于产业化量产前夕,传统电解铜箔厂商和转型厂商均有参与;下游电池厂商积极推进布局,产业化进展顺利。

动力电池领域装机增量大、占比高,轻量化将率先驱动复合铜箔在该领域的规模化生产及应用,未来发展增速快,前景广阔。预计2025年全球锂电装机总量有望达到2104GWh,2022-2025共三年CAGR达43.69%,动力领域渗透率达23%,储能和消费领域渗透率达10%,对应复合铜箔需求量为48.62亿㎡,2023-2025年CAGR分别为214.97%。

本报告基于已公开的资料或信息撰写,但本研究院不保证该等资料及信息的完整性、准确性。在任何情况下,本报告中的信息或所表述的意见均不构成对任何人的投资建议,本研究院亦不对任何人因使用本报告中的任何内容所引致的任何损失负责开云(中国)Kaiyun官方网站。

Copyright © 2002-2023 开云(中国)Kaiyun官方网站 版权所有HTML地图 XML地图txt地图 备案号:鄂ICP备20014382号-1